-

7月15日,宣布GAVRETO® 在中国香港获批,这是中国香港首个获批用于治疗转染重排(RET)融合阳性转移性非小细胞肺癌的高选择性RET抑制剂,成为基石药业在中国香港第二款、大中华地区第九个获批的NDA。 7月16日,成功举办拓舒沃®(艾伏尼布片)中国上市会,该药作为全球首个且唯一精准靶向IDH1抑制剂治疗急性髓系白血病,在临床使用上,多位业内权威专家对其做出了正面评价,并对患者价值表示高度期待。

高压环境下的“全透明式”成长

成功固然艰难,但总会有人胜出。

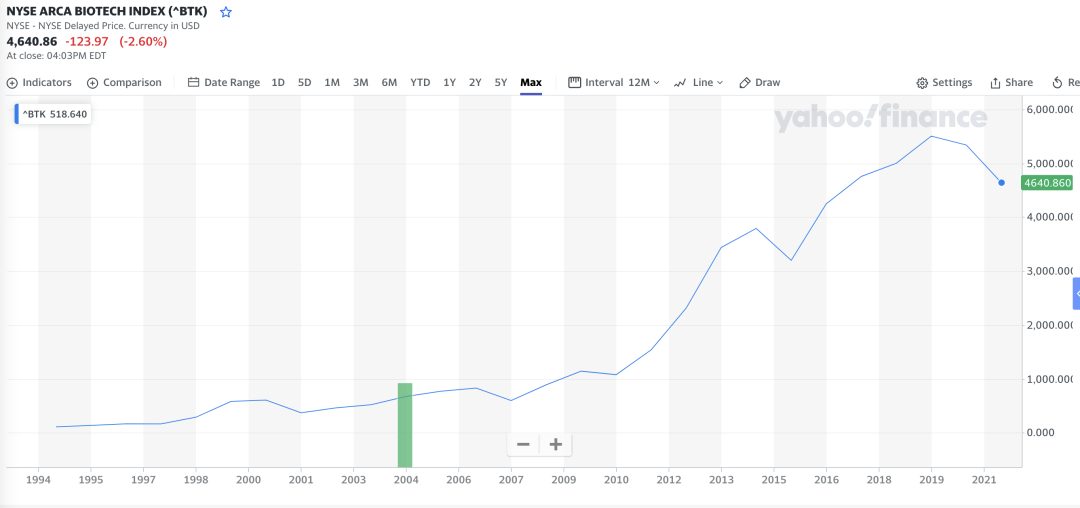

如果从倒车镜回看美国Biotech经历过的泡沫和低谷期,

以1994年作为起始点,美国花了大约6年时间从谷底爬出来,到2000年重新繁荣,指数也增长了5.5倍,而到今天则增长了42.6倍。

▲美股BTK生物科技指数

身处经济周期,Biotech自然逃不过大环境的波动与洗礼。但我们要时刻谨记,即使经历了最悲观的时刻,这个行业也没有消失,一样有基因泰克、安进等强者凭借产品竞争力穿越了周期。

资本市场就像过山车,上半年创新药还在普遍唱衰,近一个月,就出现了由阴转晴的迹象。

2022上半年,除21家新上市公司,444家A股生物医药公司仅有71家公司实现市值正增长,剩余近85%的公司市值都在下跌。

6月开始,一些头部Biotech股价从底部大幅回升,截至本月14日,全指医药已从4月末低点上涨超过18%,恒生医疗保健指数也从3月的低位反弹了40%,给过去一年冷清的创新药二级市场带来不少暖意。

无论市场如何波动,不能否认的是,相比最热闹的那几年,生物医药IPO正在闸门收紧,投资者的容错率开始变低。这不仅是对创新药企现金流的极限考验,更有可能触发行业并购整合加速、一级市场投融资降温、砍管线、裁员等一系列蝴蝶效应。

不过一个不能忽视的现实是,国内Biotech几乎用5年时间走过了其他市场10-20年的路,相当于一个“婴儿”被迫与全球顶尖药企同台竞争,挑战强度可想而知。

类比与我们市场环境相似的日本,其创新药产业的崛起从上个世纪70年代开始,期间主要上市me too/me better新药,但基本都是在本土销售,能打出海外的很少。90年代后,外资药企进入日本市场,行业竞争加剧,日本本土新药研发实力快速提升,这个阶段逐渐走出来了武田制药、第一三共、安斯泰来和卫材等跨国药企,海外收入占比渐进超过50%。从本土到全球,日本创新药企走了将近20年。

国内Biotech环境不同,几乎是在全透明之下,被人拿着放大镜注视着成长,即便如此,依然有人能够突破重围,跑到一线,作为这一轮产业升级的结晶,开始试探着与全球药企掰手腕的比拼,无论如何,他们的努力与进取之心值得肯定。

熬过去,成就中国医药行业“新物种”

创新药行业的兴与衰,医保的态度很关键。

一粒定心丸是,“价值导向的医保战略性购买

据弗若斯特沙利文,2020年-2025年为国内创新药景气度最高的时期,抗肿瘤药+自免疾病药物市场规模将从2142亿元扩容至4744亿元,年复合增长率17.2%。

当前局部拥挤的挫折,不过是上升途中一个小插曲,一些身处黄金时期的Biotech,仍以倔强的方式积极向上生长着。

尽管前路茫茫,但能持续鼓足勇气承受高风险、布局前沿的企业还有很多。

看他山之石,当年穿越周期的Biotech“鼻祖”基因泰克,靠着重组DNA技术做出重组胰岛素,同时选择与礼来合作,弥补商业化短板。面对行业低谷时,主动出让控制权,同意罗氏以21亿美元的现金融资购买公司60%的股份,整体估值35亿美元。2009年被收购时估值1064亿美元。

安进情况类似,前期高投入的研发模式让安进曾在80年代两次接近破产,在无力验证EPO(促红细胞生成素)研发逻辑的情况下,引进强生1000万美元续命,后为强生带来500多亿美元收入。度过危险期之后,公司通过并购快速崛起,之后2002年至2006年成为安进销售额增长最快的5年,复合增速达27%。

对比来看,两家公司都是DNA重组基因工程技术早期探索者,抓住了时代红利,且自研出了一个以上的“重磅炸弹”,同时大力投入技术平台的开发和完善,掌握未来的话语权。

目前,也有一些国内创新药项目排到全球Top3的位置,未来可期。比如:

基石药业与LegoChem联合开发的靶向ROR1的ADC药物,其临床进度已位列全球第一梯队,有成为同类最优的潜力。

截至2021年底,港股37家Biotech公司,有超过60%(22家)已进入商业化阶段,其中11家在2021开启了商业化元年,在当下中国创新药市场上,商业化竞争之激烈前所未有。

归根结底,商业化的底层逻辑,一定是产品的竞争力。

在产品上市方面,基石药业可以称为创新药企中的闪电侠,在12个月内成功获批4个产品,为新生代药企中最多,并且都是同类首创/同类最佳,最大程度避免同质化竞争。

对于Biotech公司而言,管线的成败往往在一瞬之间,如今真正能打动市场的只有商业化能力展现出的销售数字。

在商业化成果方面,新生代药企打法各有千秋,百济神州走高举高打的国际化路线;信达生物以均衡务实著称;基石药业则多点发力,同时布局商业化对外授权,自建团队,触达DTP药房、商保等多方渠道,以小而精的团队渡过商业化转型的过渡期,效果也很显著——以泰吉华®(阿伐替尼)和普吉华®(普拉替尼)为例,上市八个月内净销售额便达1.628亿元,占当年总收入的66.8%,稳健又让人惊喜。

基石药业商业化后备力量仍在发力。今年1月,拓舒沃®(艾伏尼布,全球首个IDH1抑制剂)国内上市,今年6月开出首批处方,其作为基石药业第三款同类首创的精准靶向药物、第四款成功上市的创新药物,填补了领域空白。在商业化方面,基石药业正在为这款创新药物“定制化”商业路径:

一方面,拓舒沃®已获得国内外四大权威指南一致推荐,成为IDH1突变AML治疗的首选方案。

另一方面,拓舒沃®面向全国多个省市的39家院内和院外药房供药,并在寻求更多支付渠道,上市1个多月的时间已被列入5个以上城市惠民保和商业健康险。

传统与创新的商业化打法的结合,让拓舒沃®未来业绩可期。

美国是全球对创新药最为友好的市场,医疗健康产业占美国GDP的20%,2020年支出高达3.2万亿美元。就像一块诱人的蛋糕,成为全球Biotech崛起蜕变的“应许之地”。

2019年,是中国创新药企冲刺美国市场的元年,该年11月,百济神州的BTK抑制剂(泽布替尼),成功打响中国赴美上市创新药的第一枪。

但由于FDA审批趋严、潜在因素等各方面原因,近来,国内药企出海难度正在加大。

到底有多难?至今,能复制这个路径的只有传奇生物的BCMA CAR-T疗法,信达、君实、和黄、康方、百济等后来者或直接被拒,或悬而未定。

▲拟2022年申报FDA上市批准的药企,目前只有传奇生物成功过审

虽然国际化的路径很难,但这是拥抱国际市场创造价值的必经之路。

当下,许多创新药企优选以license out模式开辟全球化路径——借力国际合作伙伴,使全球商业化事半功倍,打响海外品牌影响力。

以基石药业为例,在其上市的第二年、成立的第四年开始,就火速开启了对外授权之路,以累计高达13亿美元的战略合作,将两款产品在中国以外商业化权利授予EQRx公司。一方面,将在研产品的未来价值换回实打实的账面价值,“反哺”研发;另一方面为全球化铺路,不失为现阶段优选的生存策略之一。

此外,今年1月,基石药业舒格利单抗(PD-L1)治疗Ⅲ期NSCLC的注册临床研究GEMSTONE-301及一线治疗Ⅳ期NSCLC的随机双盲注册临床研究GEMSTONE-302的研究结果,已分别发表于国际顶尖肿瘤——《柳叶刀-肿瘤学》上。回顾基石药业最初对各项临床研究的设计,不难看出,每项临床研究都预设了针对OS的分析,在临床和学术领域为出海铺路。

成为行业顶流就像一条通向金字塔的路,越往上走通道越窄,淘汰赛越残酷。想要冲顶,除了一点运气外,还需要一颗未被现实磨平的心,以及对待研发、临床、商业化、生产等每一个关键环节的苛刻与不妥协,成功并非无迹可寻。

正如近期任泽平对谈俞敏洪的一场直播所言,在绝望之中寻找希望,人生终将走向辉煌。