日前,明峰医疗系统股份有限公司已更新提交相关财务资料,根据《上海证券交易所科创板股票发行上市审核规则》第六十六条规定,上交所恢复其发行上市审核。

此前,明峰医疗因发行上市申请文件中记载的财务资料已过有效期,需要补充提交。根据《上海证券交易所科创板股票发行上市审核规则》第六十四条第(六)项的规定,上交所中止其发行上市审核。

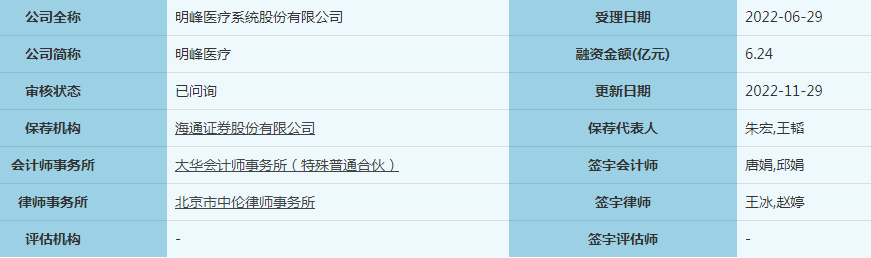

据悉,明峰医疗拟科创板IPO于6月29日,正式获得受理。募资6.24亿元,其中,2.65亿元用于高端医学影像装备产业化项目,1.59亿元用于研发中心建设项目,2亿元用于补充流动资金。

明峰医疗2011年,4月明峰医疗成立于杭州,是一家专注于医学影像设备研发、生产、销售及技术服务的高新技术企业,产品线覆盖CT、PET/CT、MR、DR、US、AI等领域。招股书显示,实际控制人王瑶法、潘华素夫妇,合计控制公司41.6329%的股份。

有意思的是,作为明峰医疗的实控人,王瑶法、潘华素夫妇并非医疗器械研发背景出身。

2007年,内科医生潘华素在家人的支持下,在家乡慈溪开了一家民营医院——慈溪明峰医院。作为院长的她在一次次的查房时感叹,如果能够有好设备能够早期发现肿瘤,那就可以尽早介入治疗,通常早期肿瘤患者都是可以治愈的。

2010年,一个机缘的巧合的机会,潘华素在浙江大学读书时邂逅了一个16人的医疗设备研发团队——美国研发CT和PET/CT的科技公司FMITECHNOLOCY。该公司有30多年CT制造经验,研发力量雄厚。为此,潘华素赴美国实地考察。凭借在医疗领域的经验和直觉,她觉得这是一次难得的机遇,于是便作出了一个决定——再次创业,专攻尖端医疗设备制造。

2011年,明峰医疗系统设备有限公司正式成立,专攻高端医学影像设备领域。

当时,潘华素把丈夫王瑶法经营水泥厂积累的家庭积蓄全部投入到被国外企业垄断的CT、PET/CT等一系列的高尖端影像设备技术研发上。为了打破垄断,潘华素的团队走上了从“零”到“一”的漫漫长路。

由于自主研发与境外技术消化磨合过程较长,导致公司首款 CT 产品于 2015 年上市, 上市时间较晚。

2019年,潘华素退居副董事长,由王瑶法接任。在此之前,王瑶法一直在和建材打交道。简历显示,其1992年至1997年在浙江兆山建材集团公司担任设备科长、分厂厂长;1998年至2000年任慈溪鸣山水泥有限公司总经理、董事长;2004年至今任明峰建材董事长兼总经理。至今,王瑶法旗下还控制有9家建材公司,建材生意版图庞大。

时至今日,明峰医疗成功开发了一系列拥有自主知识产权的产品,覆盖全国31个省、自治区和直辖市的800余家终端医院,并出口至乌兹别克斯坦、巴西、印度、阿尔及利亚、埃及等30多个国家和地区。

其中 CT 产品线主要包括 8排、16排、24排、48排、64排、256排、车载CT系列、方舟CT系列等,覆盖临床实用普及机型到超高端科研机型以及移动医疗设备。同时,作为成功研发 256 排超高端 CT 的少数国内企业之一,其业务板块正在向 MRI、US、DR等其他医学影像设备延伸。

超高端 PET/CT ScintCare PET/CT 750T

ScintCare PET/CT 750T作为超高端全数字化PET/CT系统,其搭载国际领先的第四代MF数字化探测器,极大程度提升了系统的探测能力。拥有超宽轴向视野403.2mm,并且还是LYSO+SiPM 1:1耦合设计,TOF时间分辨率甚至可以达到380ps,这些配置绝对是当前业内的顶尖水准。同时还搭配了明峰医疗自主研发的高端64排128层CT----ScintCare CT128,拥有绝对的高空间分辨率,保证图像清晰,使诊疗结果更为精确。

ScintCare PET/CT 750T最大的亮点便是在它的智能引擎上,它搭载的“BrainPower”智能引擎是可以进行智能摆位、智能FOV定位、智能FOV拓展、智能金属异物检测、智能本底噪声抑制、智能数字门控、智能无源校准、智能病人管理系统、智能全时校正、智能远程维护等多项先进智能化技术的平台。江浩川博士认为“未来医疗产品智能化肯定是一个主要方向,除了对产品进行赋能,还要通过人工智能带来一些新的临床应用,提高使用效率,减轻检查者的负担等。”明峰医疗也为此从2016年起就开始进行AI技术研究,还专门在人工智能小镇设立了人工智能子公司,明峰的重视正是它AI技术如此成熟的原因。

这款CT名为QuantumEye799,其256排512层的配置绝对是超高端的CT产品,这款产品实现了宽、快、稳、大、低、全能等特点,基本上弥补了市场上现有CT的不足之处,达到了真正的无懈可击。

QuantumEye799的宽是因为它采用的是业界唯一的16cm真球面宽体探测器,其材料是明峰自主研发的神光材料,采用真正的球面探测器设计,避免了锥形束伪影的产生,突破了传统弧面探测器因锥形束伪影对探测器宽度的限制,实现真正的单器官灌注。QuantumEye799机架旋转速度也是达到了0.25秒/r,为业内最高,这样就从影像链根源提升了系统的时间分辨率。同时QuantumEye799还采用了国内首创的神舟磁悬浮电磁直驱系统,使机架更稳。

QuantumEye799的孔径更是达到了80CM,是真正意义上的大孔径设计,可以有效避免“幽闭恐惧症”,而且更大的孔径也能更加方便实现更多临床操作。并且它还融合基于人工智能的NDI双域多级迭代技术,实现了更低剂量、低造影剂,就算是儿童也不会有任何约束,同时AI系统还支持智能摆位、智能定位,拥有更智能化的工作流。

QuantumEye799最强大的地方就在于它是一款全能的CT设备,它拥有量子能谱技术,可实现单器官成像、动态实时灌注、一站式心脏成像、一站式脑卒中扫描,以及运动功能评价等全面临床应用。

去年,明峰医疗推出了一款完全独立研发的1.49T超导磁共振--ScintCare 562。这款新型的MR主打的便是精准、快速、智能、高效,其采用最新技术的高场磁共振成像系统,从内到外的全新设计会为患者带来与众不同的扫描体验。

明峰医疗在ScintCare 562配备了完全自主研发的零液氦消耗技术,在节约了成本的同时,还大大提高了安全性和便携性。同时搭载了相控阵线圈技术,这种技术可以明显提高MR图像信噪比,有助于改善薄层扫描、高分辨扫描的图像质量,同时能减少扫描时间,使某些危重症患者做磁共振检查也成为了可能。

近三年平均亏损超2亿,“不会对公司造成重大不利影响”

CT作为明峰医疗的起家业务,其收入占据明峰医疗总营收的90%以上。据招股书显示,明峰医疗2019-2021年度的营业收入不断上升分别为2.11亿元、3.00亿元、3.52亿元,同期对应的归母净利润分别为-2.13亿元、-2.31亿元、-2.07亿元。

对于持续亏损,招股书称,大型医学影像设备行业具有技术门槛高、高端人才密集、研发周期长、资金投入大的特征,对于企业的综合研发能力,技术经验有较高的要求。为保持产品市场竞争力,其持续进行大额研发投入,导致累计未弥补亏损增加。但存在的累计未弥补亏损不会对公司业务拓展产生重大不利影响。

在国内CT市场来看,以美国通用电气公司(GE)、西门子医疗、飞利浦医疗等大型跨国医疗器械企业占据高份额,明峰医疗作为国产厂家它以国内份额第六、国产厂家第三的市场地位,相较于同等梯队的国内竞争对手而言,其发展时间较短。

市场占有率方面,目前国内企业中,联影、东软、明峰均有256排超高端CT上市,是国内医学影像领域 CT 产品线较为齐备的企业,明峰医疗位列第六,市占率达4.3%。

从收入构成来看,CT产品占据了明峰医疗九成的收入,2019年-2021年,明峰医疗的中高端CT收入比例逐年提升,从10.78%增加到24.81%。

从科创属性而言,正在冲刺科创板的明峰医疗虽满足科创板定位的各项标准,但近三年来不管是研发投入金额还是占比,都出现明显下降。

因此,本次明峰医疗拟上市募资的6.24亿元中,其中就有2亿元用于补充流动资金,其余资金则拟投入高端医学影像装备产业化项目和研发中心建设项目。

具体来看,近年来推进医疗器械国产化进程的相关政策陆续出台,明峰医疗下游市场持续增长,随着中高端 CT 国产化替代的持续进行以及针对下沉市场的基础型 CT 的需求放量,营业收入预计仍将持续增长。

同时,随着中高端产品的上市以及核心零部件国产化自产化比例的逐步提升,明峰医疗综合毛利率逐年提升,报告期各期,综合毛利率分别为18.16%、19.94%及 21.15%,随着业务规模效应逐渐显现,对上游球管、滑环等核心零部件供应商的议价能力不断增强,主要产品成本将持续下降。

从完全依赖进口到自主研发,中国医疗CT“蜕茧成蝶”

放眼全球无论是当下还是未来,CT的市场规模都是最大的。尤其在新冠肺炎的催动下CT大火,影响了CT行业。

2020年,因为疫情,全国新增CT飞跃式突破7000台,涨幅约90%。2021年虽减少约200台,但新增仍突破7000台。截止2021年底,全国CT保有量47600台,全国人均保有量约34台/百万人,已达美国的2/3。 来自灼识咨询的数据显示:

2020年,全球CT市场规模约135.3亿美元,预计2030年将达到约215.4亿美元,年复合增长率为4.8%;

2020年,中国CT市场规模约172.7亿元,预计2030年将达到290.5亿元,年复合增长率为5.3%。

面对庞大的国内市场,在政策驱动和技术创新推动下,国产医疗影像设备厂家产业化水平和创新能力快速发展,相关产品推陈出新以及产品性能更新迭代,使医学影像设备诊断的效率和准确性不断提高,产品质量得到认可。在国内市场打破了跨国企业垄断市场的竞争格局,同时在国际市场也凭借较高的性价比逐渐崭露头角。

联影医疗成立于2011年,主要产品包括CT、MRI、PET/CT、DR、放射疗、医疗云等。2021年,联影医疗实现营收72.54亿元,其中MR、CT、XR、MI、RT和维保服务营收分别为15.29亿元、34.21亿元、4.94亿元、10.40亿元、1.40亿元和4.39亿元,实现净利润14.04亿元。

2019年-2021年营收年复合增长率达到56.03%。 按2020年度国内新增台数口径,联影MR产品在国内新增市场占有率排名第一,1.5T及3.0TMR分别排名第一和第四;CT产品在国内新增市场占有率排名第一,64排以下CT排名第一、64排及以上CT排名第四;PET/CT及PET/MR产品在国内新增市场占有率均排名第一;DR及移动DR产品在国内新增市场占有率分别排名第二和第一。

东软医疗创立于1998年,产品包括CT、MRI、DSA、DR、US、放射治疗产品、体外诊断设备及试剂等。2020年,东软医疗营业总收入为24.59亿元,年内利润9275.8万元。其中CT营收为12.93亿元,占营收比的52.6%,2021年CT对外出口量居国产品牌首位。

迈瑞医疗成立于1991年,主要产品覆盖三大领域:生命信息与支持、体外诊断以及医学影像,其中医学影像产品包括超声诊断系统、数字X射线成像系统和PACS。2021年实现营收252.70亿元,其中医学影像业务营收54.26亿元,同比增长29.29%,超声业务首次成为全国第二。

安科医疗成立于1986年,主要从事大型医学影像设备等产品的开发、生产和经营,产品涉及CT、MRI、口腔CT、影像云等。

万东医疗成立于1955年,主要从事影像类医疗器械的研发、制造、生产及影像诊断服务,主要产品包括MRI、CT、DR、RF、DSA、乳腺机、US、远程医学影像服务等,1997年在上海证券交易所上市。2021年度收入11.56亿元,DR产品销售数量处于国内市场第一。

开立医疗成立于2002年,主要从事医疗设备的研发和制造,主要产品有US、电子内镜和血液细胞分析仪,2017年在深圳证券交易所创业板上市。2021年度收入14.45亿元,是国内较早研发并掌握彩超设备和探头核心技术的企业,彩超技术在国内同行业中处于领先地位。

与发达国家CT市场已进入成熟期不同,我国CT市场仍处于稳步增长期。凭借着厚积薄发的劲头,未来,高端国产设备有望突破进口设备的垄断。