全球医疗器械行业,前五大赛道为体外诊断(13%)、心血管(12%)、医学影像(10%)、骨科(9%)、眼科(7%),而国内眼科占比仅为1%。治疗率较美国有4-5倍提升空间。

我国近视人群约7亿,致盲白内障疾病患者约1.9亿。眼科高值耗材主要应用于白内障人工晶状体、屈光人工晶状体、角膜塑形镜,三大领域分别保持了10%、35%、20%的快速增长,兼备“刚需+消费”属性。

眼科疾病流行病学:我国人口屈光不正(近视、远视、老花、散光)、白内障、干眼、过敏性结膜炎等疾病患病率高, 患者基数庞大,带来需求蓝海。

刚需—治疗性需求:“看得见”,WHO指出的致盲原因中,白内障占39%、未经矫正的屈光不正占18%、青光眼占10%(2019 年);

消费—改善性需求:“看得清,看得舒服”,视物质量、消费升级。

本期我们一起聊聊眼科医疗器械赛道的那些事儿,帮助列位看官“一目了然”。

一、什么是眼科医疗器械?

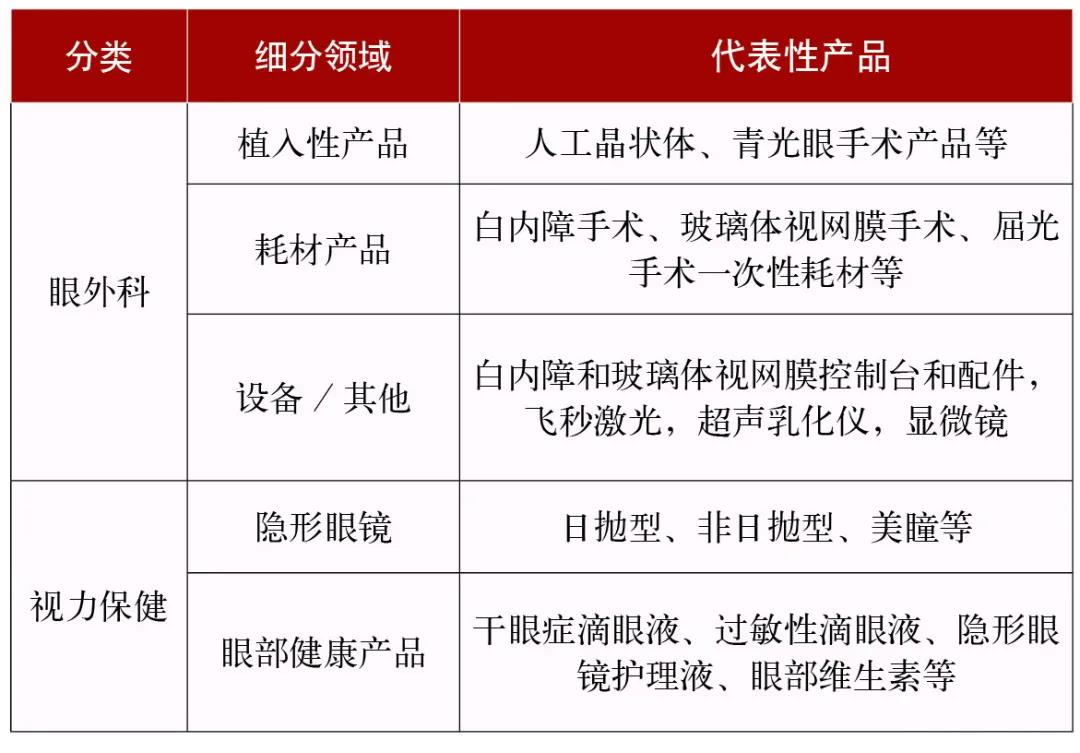

眼科医疗器械与眼科制药、眼科服务等共同隶属于眼科医疗行业,指的是诊断、预防、治疗眼部疾病或矫正视力的设备、器具、材料等,主要应用领域包括眼外科和视力保健。其中,眼外科涉及各类眼外科手术产品、耗材和设备,如白内障手术、玻璃体视网膜手术、青光眼手术、屈光手术等;视力保健产品主要以隐形眼镜和滴眼液为主。

(数据来源:勾股大数据、Alcon 2018 Capital Markets Day、国信证券,格隆汇研究所制图,思宇团队整理)

二、需求、政策两端推动,“长坡”

眼科医疗器械市场想象空间巨大

从需求来看,眼科市场具有庞大的患者群体基础及上升的患病率趋势:电子产品普及、不合理性用眼等诱因导致儿童青少年近视群体扩大,人口老龄化、诊疗资源有限等因素带来青光眼、白内障患病病例快速增加,我国眼科市场整体规模增长空间巨大。由于眼科医疗中约70%眼科疾病治疗依赖手术完成,对器械的依赖程度较高,在眼科医疗领域中,眼科器械增速领先于眼科医疗、眼科医药。

根据Frost & Sullivan报告显示,我国眼科器械市场规模从2014年的111亿元增长至2019年的267亿元(人民币),复合增速高达19.45%,预计2021年将达376亿元。随着眼科患病人数增加、国家眼病诊疗相关政策持续推动、眼科术式不断进行创新演变,眼科市场将进一步扩大,眼科器械也随之“水涨船高”。

从政策来看,我国是世界上盲和视觉损伤人数最多的国家之一,政府、行业和社会始终高度重视国民眼健康维护,从上世纪80年代起,国家层面部署加强顶层设计,明确不同阶段的主要任务和措施,完善眼健康管理体系、技术指导体系和服务体系。2016年,国家发布实施“十三五”全国眼健康规划,成为健康中国战略的重点任务之一;据国家卫生健康委称,“十四五”全国眼健康规划的发布也已提上日程。与此同时,在鼓励企业创新和高端医疗器械国产化的背景推动下,眼科医疗器械更成为了重点推动建设的方向,《“十三五”生物产业发展规划》等文件明确高端晶状体等等植(介)入医疗器械新产品为国家重点发展的产品,加强前沿产品创新和产业化。

三、国际、国内企业争相入局,

技术“厚雪”高筑优质公司成长壁垒

国际方面,全球眼科医疗器械市场集中度较高,巨头公司主要集中在美国、瑞士、法国、日本等地,小编结合公开信息,整理了一份国际代表型清单,供各位看官参考。

(表:国际眼科医疗器械龙头公司)

(数据来源:公开资料,思宇团队整理)

国内方面,我国眼科医疗器械起步较晚,与国外存在代际差距。近年,经技术引进、政策扶植、资本推动因素多方合力,国产创新环境不断改善,一些优质企业也不断涌进大众视野:

眼科高端技术设备——国产替代趋势初现。大型眼科高端技术设备成本高、生命周期长,不易实现竞品替代,形成了一定品牌依赖。此前我国眼科器械市场被国外产品占据,医疗机构、专科医院等对进口高端设备已形成使用习惯;且由于产品的高技术壁垒,国产企业处于亦步亦趋的跟随状态。现时包括超声乳化仪、飞秒/全飞秒激光治疗仪等产品市场基本由国外眼科医疗器械龙头企业垄断,仅有部分国内企业参与竞争。

以下为部分国内代表性企业:

1.苏州六六视觉科技股份有限公司

成立于1956年,作为大型眼科医疗设备生产商,业务涉及光学、电子、精细工艺、高分子、激光、超声等高技术领域,包括了人工晶体产品系列、电子器械系列、激光治疗器械系列、手术显微镜系列、显微手术器械系列等。2019年10月,鱼跃医疗发布公告,拟收购六六视觉95.95%股份。

2.上海美沃精密仪器股份有限公司

成立于2004年,2016年于新三板挂牌,主营业务包括:三维眼前节分析系统(全球第二家该项技术类型产品制造商);全自动数码裂隙灯系列以及其辅助检查设备,眼底镜、视力检查仪系列等眼科基础检查设备;手持眼底相机、视力筛查仪、手持裂隙灯等便携筛查类产品等。

3.苏州康捷医疗股份有限公司

成立于1998年,是一家专业研发、生产眼科诊察设备的国家级高新技术企业。产品包括台式裂隙灯显微镜、手持裂隙灯显微镜、带状光检影镜、直接检眼镜等。

中高端植入耗材——迎来新突破点。部分国产厂家在角膜塑形镜(OK镜)和人工晶体(IOL)等中高端产品实现突破,为国内企业抢占市场打开突破点。人工角膜接触镜、人工晶状体分别应用于治疗屈光不正和白内障手术,近年来,受屈光不正患病率和白内障手术率的提高,产品需求高速增长,占据眼科医疗器械整体市场的半壁江山。以2017年为例,我国角膜接触镜占据眼科医疗器械比重为21.6%,同比增长22.1%;人工晶体占比17.4%,同比增长26.2%,双位数增幅给市场带来巨大的想象空间。

以下为国内部分代表性企业(国际企业详见附表):

1.爱博诺德(北京)医疗科技股份有限公司

成立于2010年,2020年在科创板上市(股票简称:爱博医疗),是国内首家高端屈光性人工晶状体制造商,也是国内主要的可折叠人工晶状体制造商之一。公司主要产品覆盖手术和视光两大领域,研发、销售人工晶状体和角膜塑型镜及其配套产品,且具有较为完善的专利体系。

2.上海昊海生物科技股份有限公司

成立于2007年,2019年在科创板上市(股票简称:昊海生科),业务布局涵盖眼科、医美等热门领域。近年通过多起收购切入了眼科耗材领域,不断完善产品研发管线,目前经自研、代理等,拥有了人工晶状体、角膜塑形镜、视光材料、眼科粘弹剂、润眼液等产品管线。

3.欧普康视科技股份有限公司

成立于2000年,2017年在创业板上市(股票简称:欧普康视),业务包括眼科及视光医疗器械(产品)与医疗服务两大板块。在产品方面,目前的主营产品为角膜塑形镜等硬性接触镜(隐形眼镜)以及配套护理产品,是目前国内上市的硬性接触镜研发与生产企业,也是全球颇具规模的角膜塑形镜研发与生产企业。

4.无锡蕾明视康科技有限公司

成立于2010年,是专业从事研发、生产和销售人工晶状体等眼科高端耗材的科技型企业。自主研发的疏水丙烯酸酯人工晶状体系列-MS球面、RS非球面以及TS环曲面(散光矫正型)人工晶状体已获得已获得欧盟CE认证,其中RS系列及MS系列已在国内批准上市

5.亨泰光学股份有限公司

成立于1976年,拥有研发、制造、应用三方整合资源,致力于开发重获清晰视光的最佳解决方案。

未来,眼科高值耗材具备更大的国产替代空间,2019年7月31日,国务院发布《治理高值医用耗材改革方案》,国家层面的高值耗材控费正式拉开序幕,安徽、江苏等地的高值耗材集采中,人工晶状体已被纳入。几次集采中最高平均降幅逾50%,博士伦、眼力健、卡尔蔡司、视力康等国际巨头企业在中标之列,其中也不乏本土的企业,如爱博诺德、蕾明视康等。未来高值医用耗材集采将逐步走向常态化,创新能力强、成本控制体系完善的企业将破局而出。

随着人工智能、CRISPR等新一代信息技术、生命科学前沿技术的不断突破发展,一些初创公司利用新技术在眼科医疗器械领域进行布局,吸引了资本的青睐、纷纷应声下注,如美国IDx-DR公司研发的基于人工智能的糖网诊断系统、以色列OrCam公司的MyEye电子阅读设备、美国Avedro公司的Keraflex无创屈光矫正手术等。期待未来国内企业能够抓住技术的“东风”,助力国内眼科医疗器械市场发展。

总体看,需求端扩张、政策端发力奠定眼科器械赛道增长的基础;借助技术引进、政策扶植,一批具有创新性的成长型企业注入发展活力;尽管行业受进口产品围剿、国产替代不够,未来,随着国产替代政策深入推进、候选企业创新发展、核心技术迭代升级,国产眼科医疗器械企业有望“破局”,坡长雪厚、来者可追。